| 个股查询: | 资金行情 DDX查询 大智慧超赢 同花顺DDE 千股千评 最新提示 股票公告 投资要点 评级查询 大小非 股东 增发配股 股权 高管 股票概况 |

国外主要交易所期权品种的行权方式中,美式期权应用更广泛

在交易规则中,期权行权方式的选择有美式和欧式之分。本文分析了美式期权与欧式期权的特点,并结合国际主要交易所期权行权方式的实证,发现美式期权具有相对较好的灵活性,其是商品期权尤其是农产品期权主要的行权方式。

美式期权、欧式期权的定义

期权是一种金融合约,这一合约赋予其持有人在约定的时间以约定的价格买入或卖出标的资产的权利。期权的行权方式主要有美式和欧式。美式期权指期权买方在合约到期日之前任意交易日都可以行使权利,也可以选择到期日行使权利。欧式期权指期权买方只能选择合约到期日行使权利,在合约到期日之前不能行权。美式期权和欧式期权在合约到期日(或到期日之前)不行权的,期权合约自动作废。

美式期权、欧式期权的比较

美式期权与欧式期权作为期权的两种行权方式,在衍生品市场共同存在,表明二者各有优势,没有绝对的优劣之分。下面就具体对比这两种期权的特点:

美式期权更具行权灵活性

美式期权在合约到期日及到期日之前的每个交易日都可行权,而欧式期权仅在合约到期日行权。显然,对于买方来讲,美式期权更具灵活性。

美式期权权利金价格较高

美式期权较欧式期权有更多的权利,买方可以选择在合约到期日前任意交易日行使权利。对于同一个合约而言,采取美式期权行权方式的权利金价格更高,以此来补偿卖方的风险。美式期权买方需要付出的成本更多,获得的权利也更大;美式期权卖方可以获得的收益更多,但同时也要承担期权随时被行权的风险。

美式期权利于买方风险控制

美式期权的买方可以很好地规避风险,他们可以选择在有利于自己的任何时机行权,让偏离自身价值的期权标的产品的市场价格逐渐回归价值,保持市场的理性运行,防止期权到期时集中行权对市场造成冲击。

美式期权合约到期日前的任意交易日都可以行权,对于卖方的投资策略是一个考验。卖方必须根据被行权期权的情况不断调整组合,以对冲敞口风险,这对卖方的风险控制能力提出了较高的要求。

境外期权市场的卖方主要由做市商和机构客户担当,这些机构有成熟的风险管理经验。在我国期权产品推出初期,承担卖方角色的客户面临较大的挑战。

欧式期权无法随时行权,买方存在资产受损的风险。欧式期权未到期,即使市场发生重大变化,买方也无法立即行权,仅能通过平仓的方式了结持仓。

对于卖方来说,欧式期权有利于构建投资组合。期权卖方一般在卖出期权之初都会采取组合的形式来对冲风险,以保证资产的保值升值。而欧式期权由于期限固定,卖方在构建投资策略时可以直接持有到期,无需考虑期权随时被行权的履约风险,保证了投资组合的连续性。

美式期权为投资者提供灵活的退出手段

投资者在购买期权后,了结头寸的方式主要可选择平仓、行权或者持有到期失效。持有到期失效对期权买方来讲无疑是一种损失,暂且不讨论。在正常市场情况下,如果期权合约的市场流动性不足导致期权无法平仓了结,那么投资者将承担一定的损失。

在期权合约流动性不足的时候,美式期权为投资者提供了一条新的退出途径。由于美式期权可以在一段时间内行权,所以在流动性较差的情况下,可以通过行权转换为标的方式来结束交易。而欧式期权在市场流动性不足无法平仓的情况下只能持有到期,其对投资者时机把握能力的要求较高。

期权定价模型对比

目前,国际上主流的期权定价模型有Black—Scholes定价模型、BAW定价模型和二叉树模型。

Black—Scholes定价模型简称B—S定价模型,是最早也是最著名的期权定价模型,其对金融工程的发展起了关键性作用,该模型的创立者也因此获得1997年诺贝尔经济学奖。B—S定价模型支持欧式期权的定价,但不支持美式期权的定价。

在B—S定价模型的基础上,衍生出了BAW定价模型。该模型对美式期权价格进行了近似解析方法求解,弥补了B—S定价模型无法对美式期权定价的缺点。

二叉树模型支持美式期权和欧式期权的定价,但为达到一定的精确度,必须有大量的模拟运算,对性能要求较高。

由于美式期权需要保证期权买方随时行权,其在系统实现上相对复杂。

国外主要交易所采用的期权行权方式

对于国外主要交易所采用的期权行权方式,我们进行了实证研究。在美国和欧洲选取四家具有代表性的交易所,对其所有期权品种的行权方式进行分类,统计期权品种主要采用的行权方式。与此同时,针对国内交易所预上市期权品种绝大多数为商品期权的特点,将国外交易所商品期权的行权方式进行对比,尤其是农产品期权的行权方式,总结出商品期权行权方式的特点。另外,我们发现,CME有些期权品种同时具有美式期权和欧式期权两种合约。由于是同一交易所的同一品种,两种期权合约的交易量大小可以代表该品种受欢迎的程度。因此,我们对同时具有美式期权和欧式期权的期权品种的美式期权交易量和欧式期权交易量进行比较,总结出各自行权方式的特点。

国外主要交易所期权品种行权方式对比

为了直观表现美式期权与欧式期权在国际主要交易所的使用情况,我们将CME、CBOE、Eurex、LIFFE的期权品种的行权方式进行比较,得出的结论为:

目前,国外主流交易所更多选用美式期权,尤其在农产品期权品种上,而选择欧式期权的期权品种较少。

表1中,通过对上述交易所的257个主要期权品种进行对比,发现选择美式行权方式的品种有142个,占55.25%;选择欧式行权方式的品种有92个,占35.80%。另外,还有一些品种既有美式期权行权方式又有欧式期权行权方式,这些品种共有23个,占8.95%。选择美式行权方式的品种数量明显多于选择欧式行权方式的品种,尤其是农产品期权,全部19个品种的行权方式均选择美式,说明美式期权在期权市场尤其是农产品期权市场的行权方式中占据主流。

表2中,我们归纳了四家交易所商品期权和金融期权各自的行权方式,发现商品期权中选择美式期权的品种有25个,选择欧式期权的品种有7个,分别占65.79%和18.42%,美式期权数量是欧式期权数量的三倍多。既有美式期权又有欧式期权的商品期权品种有6个,接近欧式期权数量,表明商品期权的美式行权方式受到市场欢迎,占据主流。

此外,金融期权中选择美式期权的品种有142个,选择欧式期权的品种有92个,分别占53.42%和38.81%,美式期权数量超过半数,比欧式期权数量高14.61%,美式期权占据主流。其中,利率期权、交易所交易基金等绝大多数采取美式期权,股指期权则多数选择欧式。值得一提的是,在全球期权市场占据重要位置的韩国kospi200股票指数期权采用的也是欧式期权。既有美式又有欧式的期权品种有23个,占比为7.76%,占比虽然不高,但也表明仅有美式期权或者仅有欧式期权不能完全满足市场需求。

总体来讲,国外主要交易所期权品种多数采取美式期权,金融期权的美式期权数量也高过欧式期权,但其中的指数型期权品种多数选择欧式期权。

注:表中四家交易所期权品种的行权方式为非美式、欧式的未列入其中。

为了更清楚了解商品期权行权方式的应用情况,我们选取国外有影响力的交易所的主要商品期权的行权方式进行比较,得出的结论为:

国外主要交易所农产品期权绝大多数采用美式期权,美式期权是国际上农产品期权行权方式的主流;其他商品期权的行权方式中,美式与欧式均有,美式期权数量略多。

表3中,我们选取了8家交易所的95个商品期权品种,其中农产品期权50个,其他商品期权45个,农产品期权中48个品种都采用了美式期权,仅有两个品种选择欧式期权。可见,农产品期权国际上主要的行权方式是美式。在其他商品期权的45个品种中,21个选择了美式,18个选择了欧式,选择美式期权的商品期权略多。

通过以上分析可以得出:国外主要商品交易所商品期权尤其是农产品期权的行权方式主要选择美式。

注:列表中期权品种的行权方式为非美式、欧式的未列入其中。

为了能直观对比出美式期权与欧式期权的活跃程度,我们选取同时具有美式期权与欧式期权的CME期权品种——轻质低硫原油、布伦特原油、天然气、燃用油、汽油作为研究对象,对比每个品种的美式期权合约与欧式期权合约的交易量。比较发现,采用美式期权的品种的活跃度更高。

从表4中可以看出,5个品种中有3个品种(轻质低硫原油、燃用油、汽油)的美式期权交易量远大于欧式期权交易量,且相应的欧式期权交易量有逐年减少趋势,另外两个品种(布伦特原油、天然气)的欧式期权交易量虽然大于美式期权交易量,但美式期权交易量呈逐年上升趋势,欧式期权交易量则有增有减。整体来看,美式期权较欧式期权有更高的活跃度。

综上所述,美式期权对期权买方来说兼具灵活性和较好的风险控制能力,而对期权卖方的投资组合动态管理能力要求较高;欧式期权对期权卖方来说可以更轻松地管理投资组合,并且权利金定价相对较低,而期权买方需要承担期权时间价值损耗的损失。通过实证分析,得出的结论为:目前,国外主要交易所期权品种的行权方式中,美式期权行权方式应用更多。其中,农产品期权行权方式以美式为主。此外,同一品种不同的行权方式中,美式期权的活跃度更高。

[期权定价模型]

目前国内已经上市或计划上市的期权品种中,50ETF期权为欧式现货期权,大商所的豆粕期权、玉米期权,以及郑商所的白糖期权、棉花期权均为美式期货期权,而上期所的铜期权则为欧式期货期权。期权类型不同,理论定价模型也不尽相同,我们常用Black-Scholes-Merton模型(简称B-S模型)为50ETF期权定价,铜期权同为欧式期权,将B-S模型中的S替换为F,即可得到Black(76)模型。豆粕期权、玉米期权使用BAW模型定价,白糖期权、棉花期权使用二叉树模型进行定价。

为了更好地运用期权进行投资和风险管理,除了选择合适的模型和波动率对期权价格精准定价外,还需要计算出期权头寸暴露出来的敞口大小,也就是Greeks,其在精度方面不如定价要求高。美式期货期权不具有解析解,计算相对复杂,而欧式期货期权的Black模型具有解析解,为了方便计算和观察Greeks特征,是否可以使用Black模型对白糖、豆粕等美式期货期权的Greeks进行近似计算呢,而这可能存在多大的偏差?这是本文探讨的重点。

在本文的分析当中,笔者假设无风险利率为4%,波动率为20%,对行权价为5000元/吨的白糖期权分别使用二叉树模型和Black模型,计算了欧式和美式期权Greeks随标的期货价格的变化情况,了解Greeks特征,并将两个模型计算得到的Greeks值加以对比,分析存在的差异及背后原因。

[期权风险度量指标]

Delta

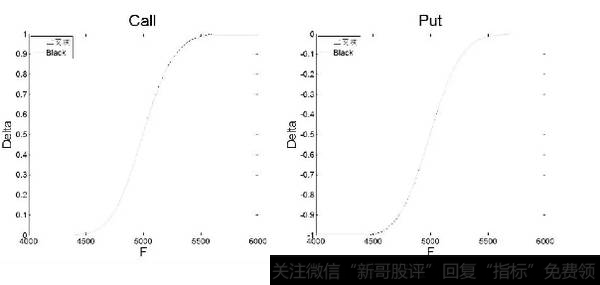

Delta反映了期权价格相对于标的价格的敏感程度,下图是看涨期权与看跌期权的Delta曲线。实线为Black模型下的Delta,即Delta(Black),虚线为二叉树模型下的Delta,即Delta(二叉树)。

对于看涨期权来说,Dleta为正值,其波动范围在0到1之间。看涨期权的实值程度越高,Delta值越大。平值看涨期权的Delta值接近0.5,当看涨期权处于深度实值状态时,Delta趋近于1,处于深度虚值状态时,Delta则趋近于0。

看涨期权Delta与看跌期权Delta存在如下等式关系:Delta(P)=Delta(C)-1。因此,对于看跌期权来说,Dleta恒为负值,其波动范围在-1到0之间。看跌期权的实值程度越高,Delta绝对值越大。平值看跌期权的Delta值接近-0.5,当看跌期权处于深度实值状态时,Delta趋近于-1,处于深度虚值状态时,Delta则趋近于0。

不同状态的Delta值可以概括为:

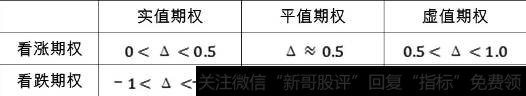

另外,将两个模型下的Delta值进行对比发现,整体趋势上看,用不同的模型计算出来的Delta值无较大差异,但在实值部分存在着明显区别。

为了便于观察,我们将Delta(二叉树)与Delta(Black)做差。随着在值程度的提高(期权越是实值,在值程度越高),二者差距以加速度方式在逐渐扩大,而当在值程度超过一定阈值时,差距又逐渐缩小。

为了避免虚值期权与实值期权的Delta绝对水平不同带来的影响,我们同时也计算了二者之间的相对大小,即通过Delta(二叉树)/Delta(Black)-1得到。总体来说,两种模型计算出来的Delta值存在一定差别,但差别控制在2%以内,意味着差距不大。

具体分析,可以发现对于虚值10%以上的期权,Delta(二叉树)的绝对值小于Delta(Black),且越是虚值差别越大;而对于平实值期权而言,Delta(二叉树)的绝对值反而大于Delta(Black)。这点我们可以从期权的有效期角度做出解释。

美式期权与欧式期权的区别在于美式期权可以在期权持有期的任意时间点行权,而欧式期权只能在到期日行权。从这个角度出发,我们可以发现对于同一到期日的美式期权和欧式期权,由于美式期权存在部分提前行权的情况,其平均存续期要小于欧式期权,那么我们可以将美式期权视为一个剩余期限较短的欧式期权。

某种程度上,Delta可理解为到期日成为实值期权从而被行权的概率。剩余期限越短,意味着一切即将尘埃落定,虚值期权转为实值期权的可能性越低,Delta值越小;而实值期权保持其原有状态的可能性越高,Delta值越大。因此,对于虚值期权来说,在“较短剩余期限”下的Delta(二叉树)比持有期更长的Delta(Black)更低;对于实值期权来说,在“较短剩余期限”下的Delta(二叉树)则比持有期更长的Delta(Black)更高。

另外,从图中可以观察到,两个模型的Delta之差存在一个拐点,当实值程度超过一定阈值以后,差值开始缩小,这点可从Gamma值角度进行解释。

Gamma

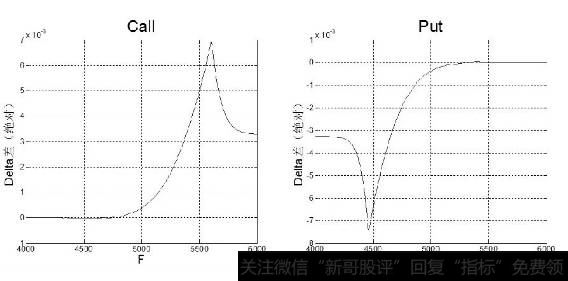

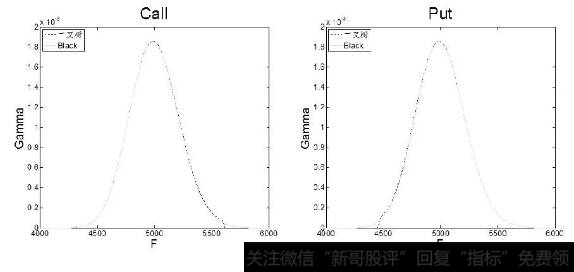

Gamma反映了Delta相对于权利金变化的边际量,Delta曲线是Gamma曲线的积分,两个模型的Gamma曲线不同,将引起我们上述观察到的两个模型之间的Delta存在差异。

在欧式期权由实值变为虚值的过程中,Delta曲线的变化速率呈现出先增大后减小的趋势,对应的Gamma曲线也呈现出先增大后减小最后无限趋近于0的形态。然而在上文中我们观察到了美式期权深度实值部分的Delta曲线较欧式期权存在明显差异,那么对应的实值部分美式期权的Gamma曲线是怎样的呢?

我们可从两个模型的Gamma曲线中观察到,相同在值程度下看涨期权和看跌期权的Gamma值相等,且对于欧式期权而言,Gamma值呈现对称的结构,但是对于美式期权,并非完美对称,而是在实值位置有所偏离。在实值区域,二叉树模型下的Gamma高于Black模型下的Gamma,但超过某一个阈值以后,二叉树的Gamma又迅速减小到0,而这一阈值与实值期权的Delta差开始缩小的阈值相吻合。

另外,两个模型下的Gamma值随在值程度的表现也与Delta情况相近,且二者之间整体差距较小。因此,在使用标的对期权进行对冲时,相对于欧式期权,美式期权买方可以从Gamma中赚得更多的收益,对应的期权卖方亏损更多。

对于实值美式期权,在超过某一个阈值之后,Gamma(二叉树)恒等于0,同时Delta(二叉树)恒等于1,可以发现在不考虑Vega和Theta的情况下,持有这样一个看涨(看跌)期权就相当于持有一个期货多头(空头)。由于相对于欧式期权,美式期权具有可以提前行权的特点,那么是否在超过一定阈值以后,美式期权的持有者理论上一定会选择提前行权将期权头寸转化为期货头寸呢?我们将从Theta和Vega的角度来探讨这一问题。

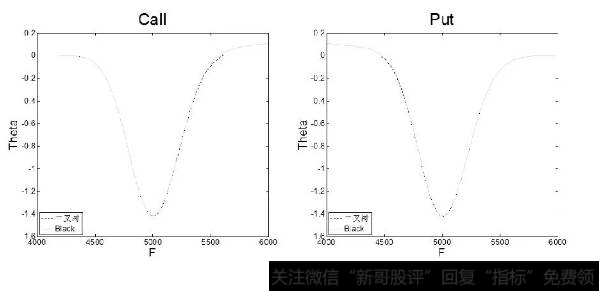

Theta

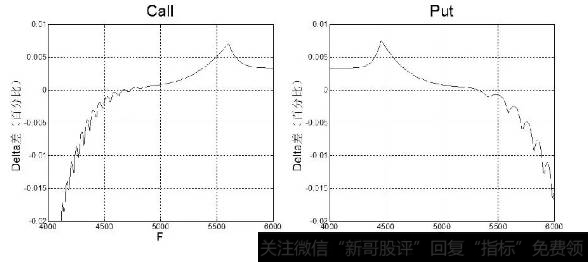

Theta体现了时间因素对期权价格的影响,随着时间的流逝,期权价格将逐渐衰减,因此Theta通常表现为负值。不同于B-S模型下的Theta值,对于期货期权而言,无论美式或是欧式,看涨期权与看跌期权的Theta值是一样的。另外,Theta曲线呈现为中间低两边高的形态,也就是说平值期权的时间价值衰减速度要快于实值和虚值期权。

从下图中可以看出,整体上两个模型计算出来的Theta值之间无明显差异,但当实值程度超过一定阈值时,二者存在明显偏离,主要表现为Black模型下的深度实值Theta均为正值,而二叉树趋近于0,这意味着今后铜期货期权上市后,其深度实值的看涨期权与看跌期权的时间价值均有可能出现为负的情形,而对于当下的白糖期权、豆粕期权来说,因为其为美式期权,时间价值不可能为负,因为一旦时间价值为负,那么期权的持有者就会选择提前行权,将期权头寸转化为期货头寸。

究其背后原因,一方面,持有深度实值期权的资金占用高,从而产生了较高的资金成本;另一方面,越是深实值的期权时间价值越小,若继续持有期权产生的资金成本超过时间价值时,时间越短反而对期权买方越有利,这将导致欧式期权Theta为正。因美式期权可提前行权,若发生以上有利情形,投资者直接行权转化为期货头寸即可,因此Theta归零。

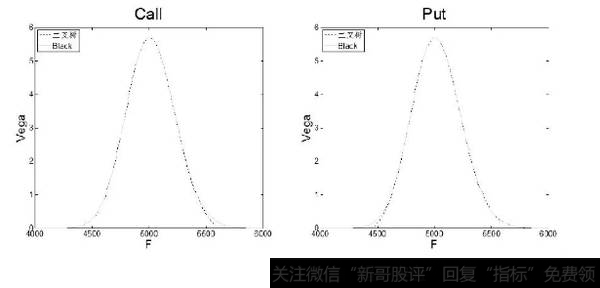

Vega

Vega反映了波动率对期权价格的影响,波动率越大,看跌期权与看涨期权的期权价格均会放大越多,且二者之间的Vega值相等。另外,持有期越长,Vega值越大;随着在值程度逐渐变大,Vega值呈现先变大后缩小的钟形形态。也就是说,持有期越长、越是接近平值的期权,Vega值越大。

从对比图来看,可以观察到在深度实值部分,二叉树模型下的Vega和Gamma、Theta存在了相似的情况,在超过阈值以后等于0。

[结论]

根据以上对比分析,笔者总结出欧式和美式期权Greeks有以下特性:

无论是欧式期权还是美式期权,Delta值取值范围固定在-1到1之间,看涨期权Delta值大于0,看跌期权Delta值小于0,越是实值的期权,Delta绝对值越大。

因为Delta值体现了期权成为实值的概率,对于不同的在值程度,越接近到期日,Delta值分布越分散,即虚实值期权保持其原有状态的确定性更高。

相同在值程度的看涨、看跌期权的Gamma值相等,对于欧式期权,Gamma值呈现完美对称的特征,但是美式期权在实值部分有所偏离,而这也导致了美式期权的实值Delta比欧式更大。

相同在值程度的看涨、看跌期权的Theta值相等,对于美式期货期权,Theta值恒小于等于0;但是深实值的欧式期货期权Theta值会出现大于0的情况。

相同在值程度的看涨、看跌期权的Vega值相等,对于欧式期权,Vega值呈现完美对称的特征,但是美式期权在实值部分有所偏离,深实值期权的Vega值快速收敛于0。

综合以上所述,我们可以发现,整体来说,欧式期货期权和美式期货期权的Greeks因子之间除深实值期权部分有较多不同,其他无论从趋势或从绝对量来看并无明显差异。基于此,为了方便起见,使用简易的Black模型对美式期货期权的Greeks进行大致分析是合适的,误差范围可控制在1%以内。

| 联系我们:nmsy8@hotmail.com | 友情链接 要求相关的财经股票网站 今日股市行情在线查询 |